影响因素分析

一、有利因素

政策利好

2016年4月,国家工信部、发改委、财政部联合印发《机器人产业发展规划(2017-2021年)》。《规划》提出,五年内形成我国自己较为完善的机器人产业体系,并列出了针对性的主要任务。一是推进重大标志性产品率先突破;二是大力发展机器人关键零部件;三是强化产业基础能力;四是着力推进应用示范;五是积极培育龙头企业。中国机器人行业处于产业转型升级需求释放、国家政策红利凸显、资本市场助推的机遇叠加期,机器人产业链上游零部件、中游本体制造及系统集成、下游应用领域的投资潜力巨大。

协作机器人发展迅速

在2017年11月的第十九届中国国际工业博览会上,机器人领域的相关展览和技术展示传递出行业发展的多个新动向:小型化、轻量型、协作机器人正在成为工业机器人的发展新趋势,中小企业借力协作机器人迈向工业4.0成为推动工业机器人市场高速发展的重要驱动力,人机协作将更精准助力智能制造。遨博智能科技有限公司在会上发布了3款具有自主知识产权的最新工业协作机器人,这些协作机器人从控制器、软件、操作系统到算法都是自主研发,突破了包含控制系统、末端执行器、电机、传感器等技术瓶颈,关键部件实现了全国产化。2016年,中国协作机器人销量2,300台,同比增长109.09%;市场规模达3.6亿元。2014年至2016年,中国协作机器人销量及市场规模年复合增长率分别为95.79%和68.94%。

已形成产业集聚区

我国工业机器人已形成环渤海、长三角、珠三角和中西部四大产业集聚区。长三角地区机器人产业发展较早,实力雄厚,发展水平较高,四大家族、国内龙头企业和科研机构于此都有所分布。珠三角地区控制系统占有优势,广州数控是国内技术领先的专业成套机床数控系统供应商,年产销数控系统占国内同类产品市场的1/2份额;此外沿海经济发达地区是国内工业机器人的主要市场,珠三角地区市场应用空间大。

环渤海地区以北京、哈尔滨、沈阳为代表,科研实力较强,研究机构众多;国内代表企业有沈阳新松、哈工大机器人、哈博实等,均属于行业龙头企业,龙头企业牵引作用明显。中西部地区机器人产业起步较晚,但不甘人后,近年来借助外部科技资源,发展势头强劲,行业龙头企业埃夫特从无到有再变强,骨干企业也快速发展;研究机构偏少,本地科研资源稍显不足。

下游制造业企业产业升级的需求

当前发达国家的许多制造业企业已经实现了精细化生产,从生产、检测到仓储、包装,全程采用自动化设备,以保障产品的稳定性和可靠性。相比之下,我国制造业企业多数仍处于自动化的早期阶段,以粗放型发展模式为主,产品附加值低,产品稳定性也有较大的待改进空间。随着未来人们对产品质量要求的提升,我国工业制造也将朝着集约化、智能化的方向进行产业升级,自动化程度将会越来越高,对自动化设备的需求亦将会逐步释放。

机器换人

一方面,随着人口红利减少,劳动力短缺、劳动力成本上升,中国相对于其他发展中国家的劳动力成本优势慢慢弱化,劳动密集型产业逐步向东南亚其他国家转移。印度为吸引外资制定了较中国更为优惠的政策措施,而其专业人才的质量也不在中国之下,两国在劳动密集型产品上的竞争很激烈。另一方面,政府也在促进关键岗位机器人应用,尤其是在健康危害和危险作业环境、重复繁重劳动、智能采样分析等岗位推广一批专业机器人。近年来,“机器换人”热潮正在席卷广东、江苏等制造业发达地区。

二、不利因素

自主创新能力不强

尽管我国基本掌握了本体设计制造、控制系统软硬件、运动规划等工业机器人相关技术,但总体技术水平与国外相比,仍存在较大差距;我国缺乏核心及关键技术的原创性成果和创新理念,缺乏面向企业及市场需求的问题依然突出;精密减速器、伺服电机、伺服驱动器、控制器等高可靠性基础功能部件方面的技术差距尤为突出,长期依赖进口。

产品以中低端为主

目前,国产工业机器人仍以中低端产品为主,高端工业机器人市场主要被日本和欧美企业占据,国外产品的竞争激烈。国内机器人呈现出高端产业低端化的趋势,其中既有市场需求以及金融机构的助力,也有盲目发展的虚火。

企业成本压力大

核心部件长期依赖进口的局面依然难以改变,企业成本压力大。2015年约有75%的精密减速器由日本进口,主要供应商是哈默纳科、纳博特斯克和住友公司等;伺服电机和驱动超过80%依赖进口,主要来自日本、欧美以及中国台湾地区;关键零部件大量依赖进口,导致国内企业生产成本压力大,比之于外企,国内企业要以高出近4倍的价格购买减速器,以近2倍的价格购买伺服驱动器,企业的盈利能力不容乐观。

自主品牌认可度不高

我国机器人市场由外企主导,自主品牌亟须发展壮大,由于用户企业已经习惯使用国外品牌,特别是使用量最大、对设备品质要求最高的汽车和电子工业,导致自主品牌的本体和零部件产品不能尽快投入市场,甚至有成功应用经验的产品也难以实现推广应用;我国工业机器人生产企业规模普遍偏小,即使龙头企业沈阳新松2016年营业收入达到了20.3亿元,但与安川、发那科、库卡等销售收入均超过百亿元的外企来比,仍然偏小。

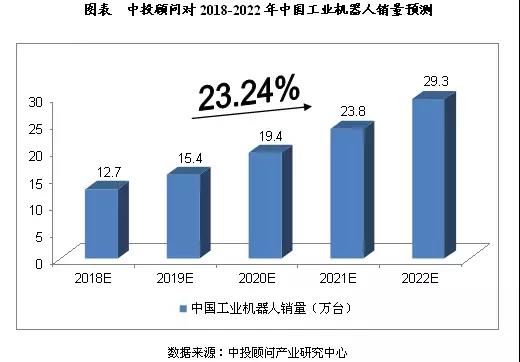

工业机器人销量预测

2014年,中国工业机器人销量为5.7万台,同比增长了55%;2015年,销量达到6.8万台,同比增长19%;2016年,销量达到近9万台。综合以上因素,我们预计,2018年中国工业机器人销量将达到12.7万台,未来五年(2018-2022)年均复合增长率约为23.24%,2022年中国工业机器人销量将达到29.3万台。

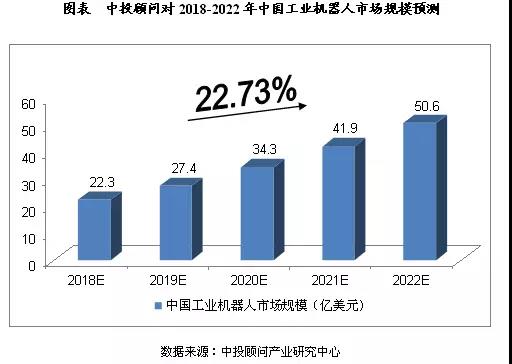

工业机器人市场规模预测

综合以上因素,我们预计,2018年中国工业机器人市场规模将达到22.3亿美元,未来五年(2018-2022)年均复合增长率约为22.73%,2022年中国工业机器人市场规模将达到50.6亿美元。

(ps:本文转载自网络,如有侵权,请联系删除。)